住宅ローン年収の目安は手取りから月、年の収支を明確にすることからはじめよう!

『本記事はプロモーションが含まれています』

家づくりをはじめるにあたってもっとも不安に感じるのは、『お金』の面ではないでしょうか?特に住宅ローンについては、いままでの人生で扱ったことがないような金額を銀行等から借り、その資金で家を建てることになるため、『いくら借りることができるのだろうか?』『本当に問題なく返済することができるのだろうか?』といった不安がついて回ります。

私が実際に住宅ローンの審査を受けて感じたのが、『想像よりもすんなり通った』ということです。しかし、銀行がすんなり通し、貸してくれる金額は、『無理なく返済できる金額』とは言い切れません。住宅ローンを返済している間、ローンを借りて建てた家は抵当(返済できなければ差し押さえされてしまう)にいれることになります。

つまり、『銀行でリスクなく貸せる金額の上限=返済できる金額+家を差し押さえた時売値の金額』ともいえます。

私自身、住宅ローンを無理なく返済していけるか不安で家づくりに踏み出せず悩んだ期間がありました。その中で、現時点の家計から細かく見直して、検討して家づくりに必要な予算を組みました。実体験から検討の方法等について解説していきます。

本記事では、住宅ローンの不安を解消し、余裕をもった予算で家づくりができるように、無理なく返すことができる住宅ローンの借入額を把握。

借りることができる借入額を検討するポイントについて解説していきます。無理なく返すことができる金額を把握するためには、ライフプランをざっくり作成し、負担感のイメージを持つことが最も大切なことです。

現在の家計の支出や返済の負担を可視化して金銭面の不安を少しでもなくしましょう!

\ どの住宅ローンが審査に通るか把握が必須! /

年収と月、年の収支から返すことができる住宅ローンの借入額を把握する

手取りから月、年の収支を考える 身近なお金から検討をはじめる

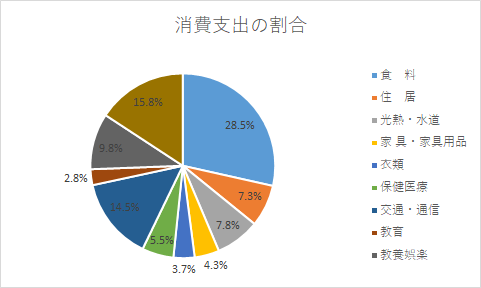

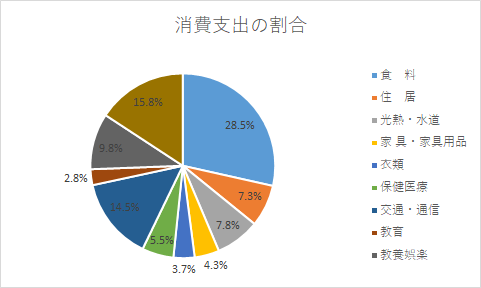

平均的な生活費について

住宅ローンをどのくらいであれば、無理なく返済できるか?ということについて、まず検討が必要なのは、現在の家計を把握することです。

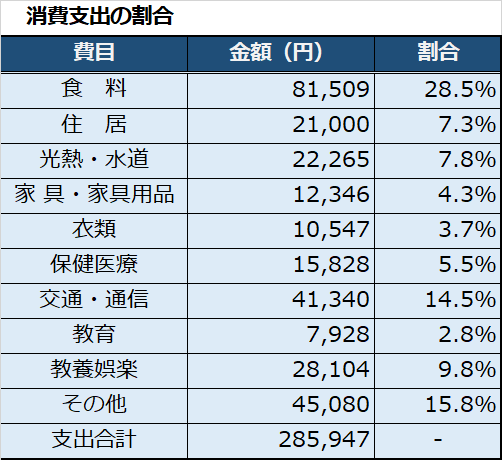

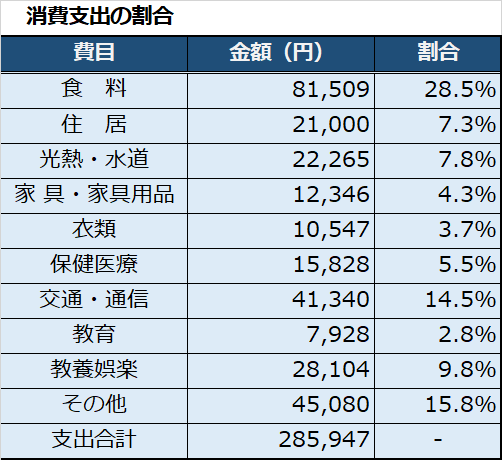

下表は総務省統計局が公表している家計の支出に係る調査結果をもとに作成しました。

支出合計から「住居」、「自動車等購入」、「贈与金」、「仕送り金」を除くと、248,187円≒25万円 となります。

データの出典 総務省統計局 家計調査 二人以上の世帯 2022年(令和4年)11月分から引用

標記のデータを参考にそれぞれの家庭の家計簿と比べてみてください。我が家の場合は、統計よりいくら多いかな、少ないかなという試算ができると思いますのでご活用ください。

我が家も住宅ローンを組むにあたって、家計の支出を見直すために、細かく家計簿をつけることにしました。

良い機会?なので、住宅ローンの検討と併せて、支出を明確にすると良いですね♪

お小遣いは必要経費なので、なんとか削らないでほしいです

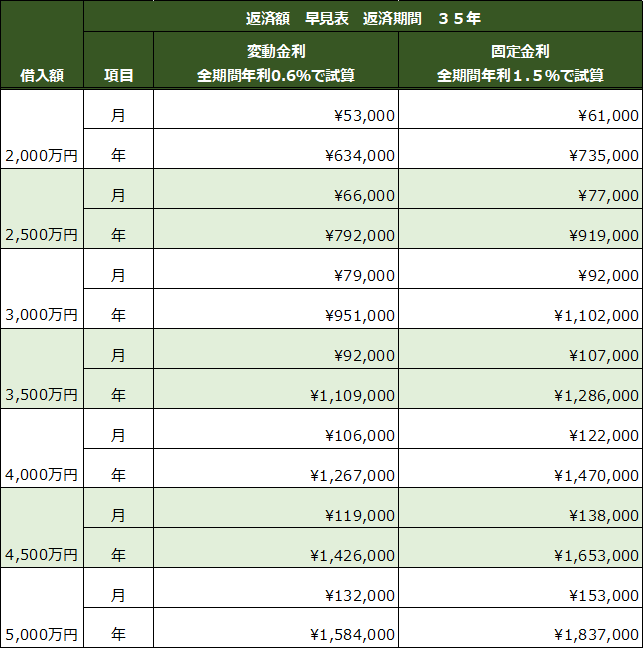

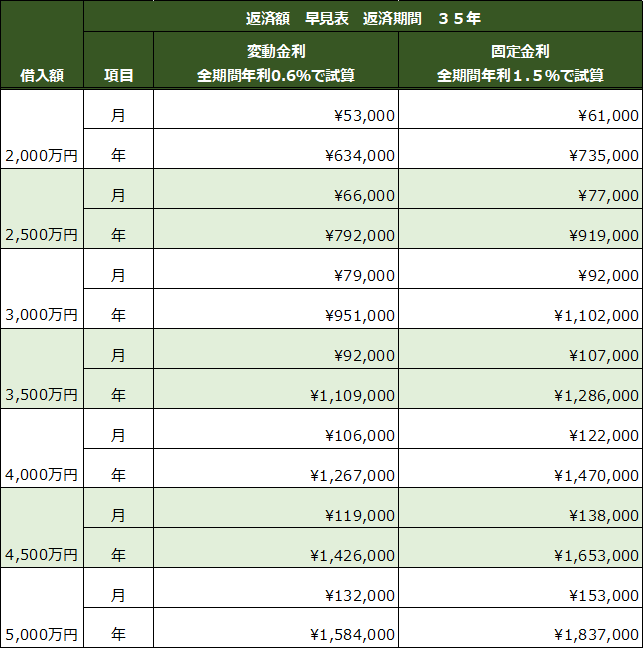

住宅ローン返済額早見表

35年ローンで住宅ローンを借りた場合のイメージについて早見表にしてみました。金利0.6%で35年固定金利で試算したもの(変動金利を想定)。金利1.5%で35年固定金利で試算したもの(固定金利を想定)。

住宅ローン完済までのライフプランを考える

簡単に試算する方法として、『住宅ローンを返済し終わったら時点でどのくらい貯金が残るのか?』という計算例をツールにしてみました。

実際には、子供を2人同時に大学へ通わせる等、支出の波がありますので、短期的なイベントにはあまりむかないですが、長期的な試算には有用なツールかと思います。

- 全般 :各項目を入力し『計算する!』をクリック!※金額の単位は万単位となります。

- シミュレーション年数 :住宅ローンの返済年数を入力

- シミュレーション年数の間の世帯年収の平均額 :世帯年収×70%の金額を手取りとして試算に使用します。

- 現在の預金額 :現在の預貯金額を入力

- 退職金 :退職金を試算に含める場合には見込み額を入力

- 生活費 :住宅ローン返済額を除いた月の生活費を入力 先ほど解説した『平均的な生活費について』を参考に生活費をいれます。

- 住宅ローン年返済額 :住宅ローンの年返済額を入力

- 子供の人数 :子供の人数×1,000万円(大学の学費)として支出に加算します。

- 車の必要台数 :台数×10年ごとに買い替えとして400万円を支出に加算します。

- その他支出 :その他見込みたい支出を入力

借りることができる借入額を把握する

住宅ローンの種類について

金利タイプ

変動金利 「変動金利」とは、金利が時期によって変化する金利タイプです。

変動金利の特徴

メリット:金利の上昇のリスクを借りる側が負っているため『金利が低い』

デメリット:金利の変動によって返済額が変化する可能性『負担増のリスクあり』

固定金利 「固定金利」とは、金利が一定のレートで固定される金利タイプです。返済額が変化しないことが保証されます。

固定金利の特徴

メリット:金利の変動しないため、返済額が変化しない『負担増のリスクなし』

デメリット:金利の上昇のリスクを貸す側が負っているため『金利が高い』

団体信用生命保険をどうするか

住宅ローンを借り入れる際に、保険会社と銀行などの金融機関との契約により、住宅ローンの借入する人が亡くなった場合に住宅ローンの残りの支払いを保険会社が行います。

亡くなった場合については、基本的には金利の上昇なしで加入することができますが、『がん』『7大疾病』等様々なメニューが各社用意されており、これらに加入するためには、金利が上がるため、返済額は増えてしまいます。備えたいリスクについてよく検討する必要があります。

住宅ローンを比較し、事前審査を受ける

住宅ローンは通常、土地や建物の物件と出会った後に事前審査を受けることになります。実は、具体的は物件が決まっていない検討中の段階でも事前審査を受けることができます。※物件が決まった後に、通常と同じように再度物件の具体的な条件を伝えてもう一度事前審査を受けることになる場合もあります。

- 予算を組む

- 良い物件を発見!

- 購入申込

- 住宅ローンの事前審査

- 住宅ローンの正式審査

- 売買契約

- 予算を組む

- 先に住宅ローンの事前審査

- 良い物件の発見!

- 購入申込

- 住宅ローンの事前審査

- 住宅ローンの正式審査

- 売買契約

私自身、上記に推奨したい流れ※右側の方で住宅ローンの検討を行いました。

『無理なく返すことができる住宅ローンの借入額を把握』の次に、工務店や土地が決まる前に予算を決める目的で住宅ローンの事前審査を複数社行いました。その結果から、概ね希望の予算を組めることが確認できるため、ある程度安心感をもって施工会社や土地を決める段階に進むことができました。

なお、事前審査を受ける前に、自分のクレジットスコアを確認し、すでに借入ている額(スマホの分割払いも含まれる)を確認し準備することが重要です。すでに借入がある場合は、住宅ローンの借入上限が減るかたちになります。

事前審査を早めに受けることのメリット

- 事前に予算の上限を把握できる

- 事前に借り入れ可能な期間を把握できる

- 事前に信用情報をチェックすることができる

- 慌てずに良い条件の金融機関を選ぶことができる

事前にこれらを把握することができます。とても大きいメリットであると思います。例えば、良い土地を見つけて『よし!買うぞ!』となって、そこから住宅ローン審査となります。

審査の結果によって、『予定の金額を借りることができない』『予定の期間借りることができない』となってしまっては、計画がくるってしまいます。せっかく出会った土地も諦めることになります。そういったことになる確率を少しでも下げるために予算を組んだ段階での事前審査を強く推奨します。

土地発見後にいきなり住宅ローンの事前審査をするとなると、無事通るかどうかドキドキして夜眠れないかも。

住宅ローン商品比較検討の方法

住宅ローン商品は各金融機関から無数に提供されており、自分自身にとってどれを選んでいくのか判断することは素人には難しいです。どの銀行に事前審査をだすかという点でまず悩んでしまいます。

どの住宅ローンが良い条件なんだろ…。

私は、住宅ローン商品の検討にあたっては、各金融機関のHPを参考に、手当たり次第条件の良さそうなネット銀行3社、地方銀行2社に事前審査を申しこみました。しかし、事前審査の結果により、金利が想像よりも高かったりとうまく検討ができませんでした。

お金のことだったので、うまく手続きができるか不安で、身近で窓口があり、相談のしやすい地元の金融機関の住宅ローン商品を選択しました。

いま思うと、もっと良く比較をすれば、より良い条件の金融機関があったのでは、と少し後悔しています。

- 希望条件から一括してランキング形式で比較検討ができるため、網羅的に検討をすることができる!

- 住宅ローンのおすすめ理由と審査が通る確率がわかる!

- メッセージで気軽にプロに相談できる(しつこいは勧誘がない)

- もちろん利用は無料

ともぞ的には、網羅的に検討できる点に強いメリットを感じました!推奨したい活用方法ですが、モゲチェックは大手金融機関やネット銀行に強いので、加えて、地元の金融機関にも施工会社の紹介等で評判を調べた上、1,2銀行行ってみると良いかもしれません!

\ 主要な住宅ローンを一括比較し、資金計画をたてよう! /

まとめ

今回は、現在の家計の支出を見直し、無理のない予算を組む方法について解説をしました。どんなに理想の家があったも先立つものがなければ建てることができません。

加えて、仮になんとか建てることができても、住宅ローンの返済だけで首が回らなくなってしまっては、本末転倒になってしまいます。無理な予算を組むことで幸せな家庭を作るツールであるはずの家に苦しめられてしまうことになるからです。

マイホームブルーという言葉もありますが、私自身冒頭でも記載した通り、住宅ローンを返済していくことにとても不安を覚えて家づくりが憂鬱になった期間もありました。

不安を紛らわすため、今の支出や将来のライフプランについても自分の手で計算をしているなかで『なんとかなりそうだ』という確信が持てると、だんだんと気持ちが晴れていったように記憶しています。

住宅関係に特化したFPの方、プロの方意見を伺うこともとても良いことだと思いますが、上記のように、自分の手で予想して計算してみると、実感が強くなるのではないかなと思います。

ぜひ今回の記事を参考にしてください。

無理のない住宅ローンを組めたら、次は住宅会社の検討を行ってみましょう!

コメント